////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

泉:税理士事務所の所属税理士。

茂:個人事務所を開業したばかりの弁護士。泉には友達として会計の質問をしている。

……………………………………………………………………………………………………………………………………………………

<< 今回のポイント >>

1.電子帳簿保存法で義務なのは、電子取引データの保存だけである。

2.帳簿や決算書は、電子データでの保存義務はない。

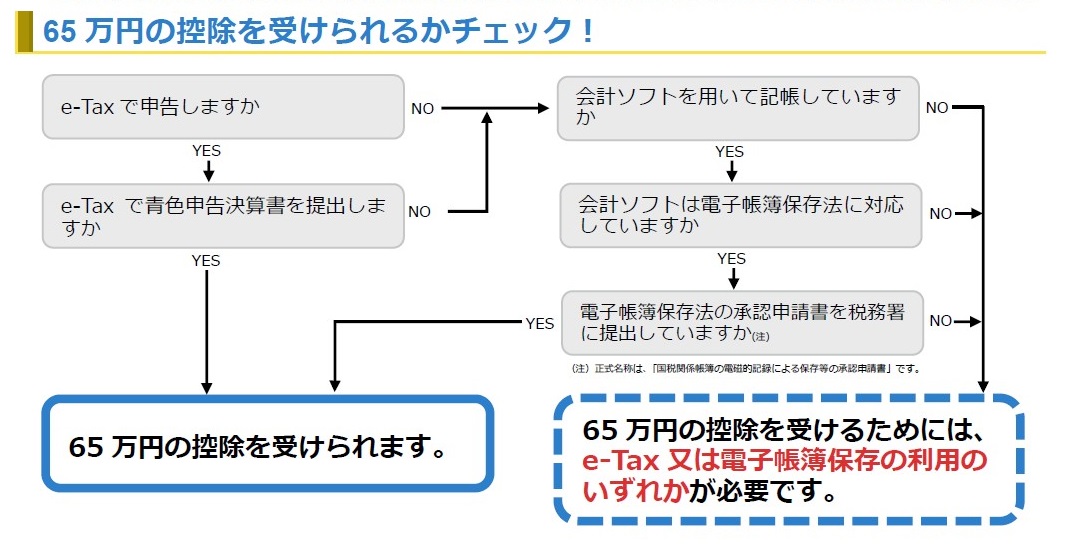

3.ただし、個人事業主は電子申告するか、または、帳簿や決算書を電子データで保存等をしないと、65万円の青色申告特別控除が受けられない(55万円になる)。

……………………………………………………………………………………………………………………………………………………

茂「ねえ、泉さん、電帳法(「電子帳簿保存法」のこと。以下同じ)っていうのがあるじゃない?」

泉「はい」

茂「僕も決算書とかを電帳法にのっとって、電子データで保存しなきゃいけないの?」

泉「うーん、決算書とかの電子データ保存は、義務ではないんですよ」

茂「え、そうなのっ!? なんか、義務化って聞いた記憶があるんだけど」

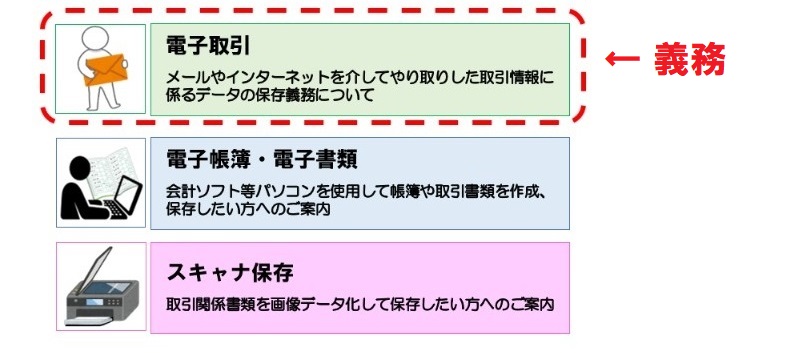

泉「義務なのは『電子取引データの保存』だけですね。電帳法って、実は内容が3つの制度に分かれているの、ご存じです?」

茂「ううん、知らない」

泉「なるほど。じゃあ、ネットで国税庁の『電子帳簿等保存制度 特設サイト』っていうの、見てもらえますか?」

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/tokusetsu/index.htm

茂「うん。開いた。見てる」

泉「電子帳簿保存法は、国税庁のサイトに載っている通り、内容が(下記の)3つの制度に分かれているんですよ」

1.電子取引

2.電子帳簿・電子書類

3.スキャナ保存

泉「この3つのうち義務なのは『電子取引』に関するデータの保存だけなんです」

茂「そうなんだ」

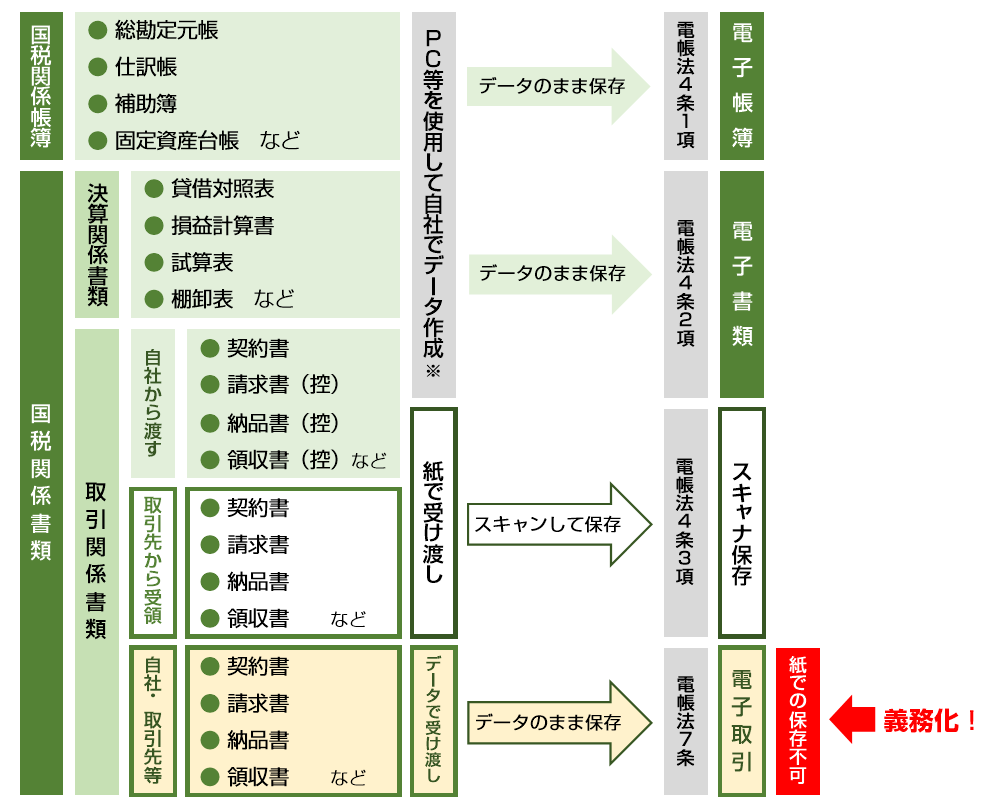

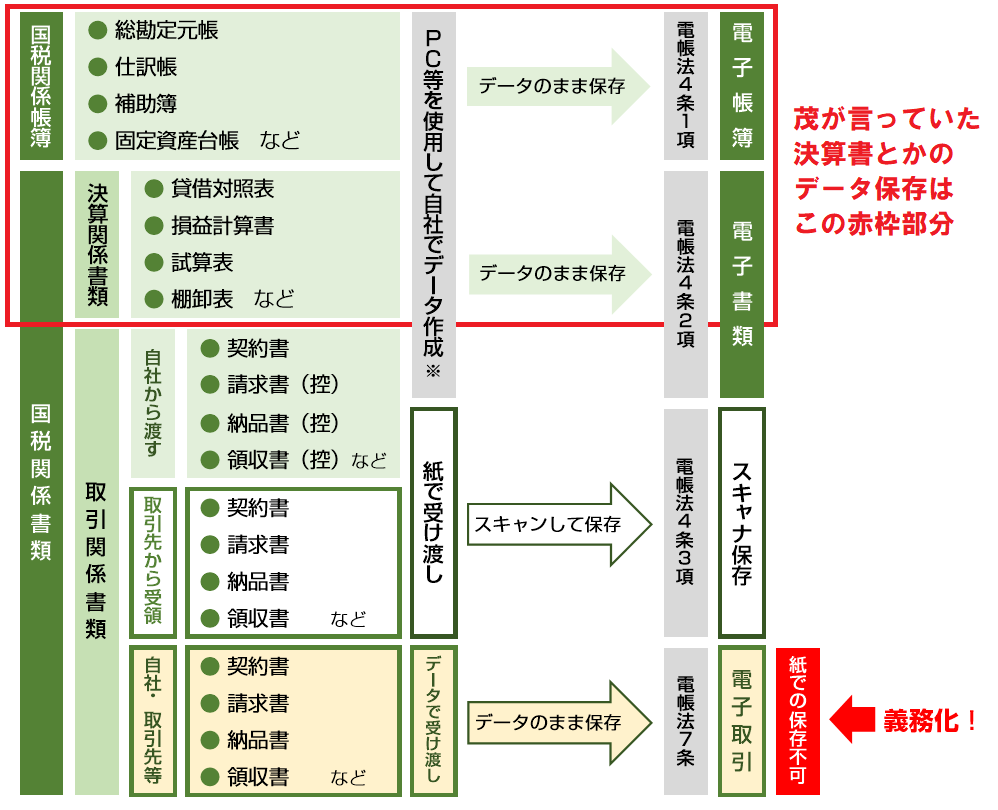

泉「ちょっと国税庁の図表とは順番が変わっちゃうけど、この3つの制度をさらに細かく図解すると、こんな感じ(下図のよう)になります」

<電子帳簿保存法の図解>

※ 帳簿のデータ保存は、最初から最後まで、すべてデータで行われる必要がある。一部でも手書きがあると不可。

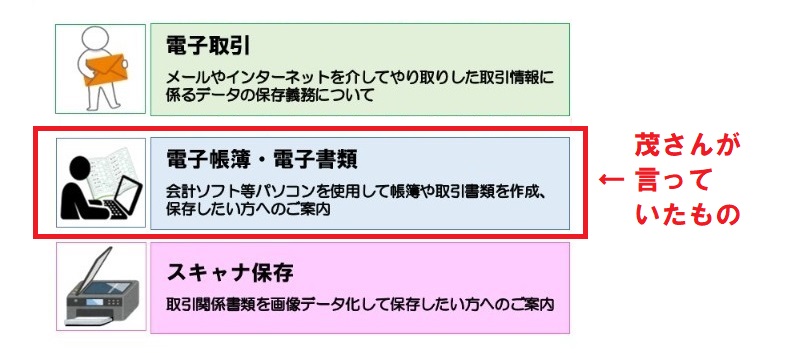

泉「茂さんが言ってた決算書とかをデータ保存するのは、『電子帳簿・電子書類』に含まれます」

泉「わたしが作った図解でいうと、この(赤枠で囲った)部分ですね」

※ 帳簿のデータ保存は、最初から最後まで、すべてデータで行われる必要がある。一部でも手書きがあると不可。

泉「『電子帳簿・電子書類』については、条文の最後が『できる』で終わっているので、義務ではないですね。やってもやらなくてもOKです」

……………………………………………………………………………………………………………………………………

(国税関係帳簿書類の電磁的記録による保存等)

第4条 保存義務者は、国税関係帳簿の全部または一部について、自己が最初の記録段階から一貫して電子計算機を使用して作成する場合には、財務省令で定めるところにより、その国税関係帳簿に係る電磁的記録の備付けおよび保存をもって、その国税関係帳簿の備付けおよび保存に代えることができる。

2 保存義務者は、国税関係書類の全部または一部について、自己が一貫して電子計算機を使用して作成する場合には、財務省令で定めるところにより、その国税関係書類に係る電磁的記録の保存をもってその国税関係書類の保存に代えることができる。

……………………………………………………………………………………………………………………………………

茂「なるほどね。そういえば泉さん、さっきから『電子帳簿・電子書類』って言ってるじゃない? 電帳法も4条1項には『国税関係帳簿』、2項には『国税関係書類』ってあるけど、『帳簿』と『書類』、これってどうちがうの?」

泉「『帳簿』は、日常的に会計ソフトとかでも入力している仕訳帳とか総勘定元帳とかのことで、『書類』は、ざっくり言うと決算に関係する書類(決算関係書類)と、取引先とやりとりする請求書とか領収書とかの取引関係書類のふたつに分かれてます」

……………………………………………………………………………………………………………………………………

「国税関係帳簿」とは ・・・ 総勘定元帳、仕訳帳、補助簿、固定資産台帳など

「国税関係書類」とは ・・・ 決算関係書類(貸借対照表、損益計算書、試算表、棚卸表など)と

取引関係書類(契約書、請求書、納品書、領収書など)

……………………………………………………………………………………………………………………………………

茂「へー、『帳簿』と『書類』でそういうちがいがあるのか」

泉「はい」

茂「じゃあ、結局僕は、帳簿や決算書を電子データで保存しなくてもいいの?」

泉「茂さんの場合、所得税の確定申告を電子申告でやれば大丈夫ですよ」

茂「え。じゃ、逆に電子申告しない場合には、電子データで保存しなきゃいけないってこと?」

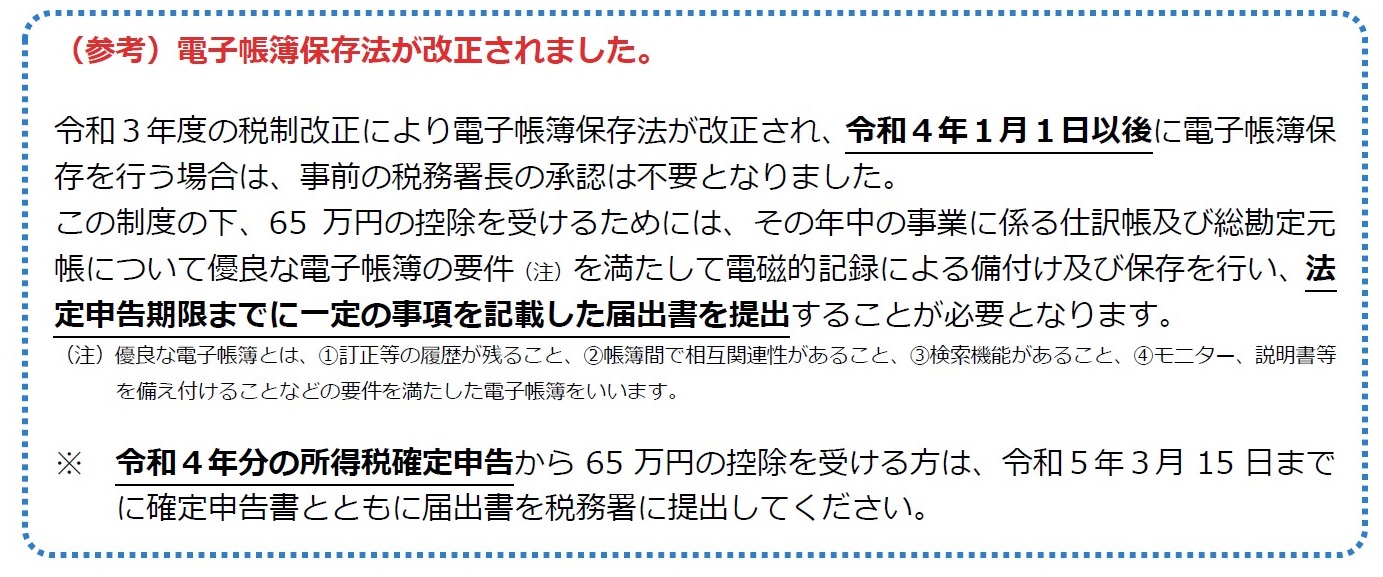

泉「そうですね。電帳法に対応した会計ソフトで作成・保存して、なおかつ、一定の届出書(*1)を税務署に提出しないと、65万円の青色申告の特別控除が受けられないんですよ(55万円になる)」

*1:「国税関係帳簿の電磁的記録等による保存等に係る65万円の青色申告特別控除・過少申告加算税の特例の適用を受ける旨の届出書」のこと。

https://www.nta.go.jp/publication/pamph/pdf/0021010-076.pdf

国税庁「e-Tax又は電子帳簿保存を行うと65万円の青色申告特別控除が受けられます(リーフレット)令和3年10月版・裏面」より。

茂「そうなのか」

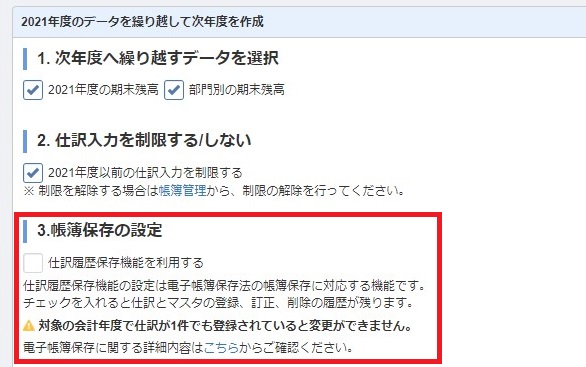

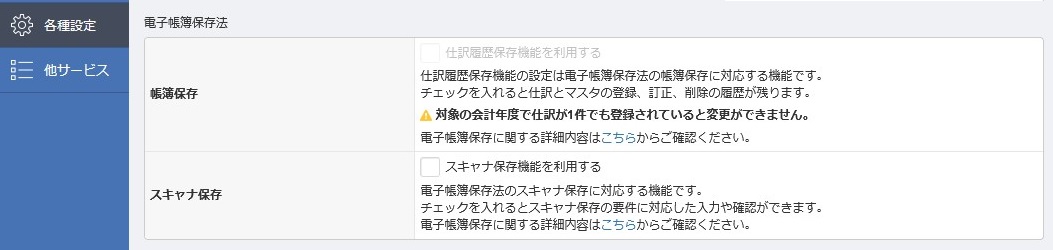

泉「まあ、茂さんが使っているマネーフォワードのクラウド会計は、電子帳簿等の保存に対応しているからそのまま使い続ければいいし」

泉「それに、茂さんは電子申告するでしょ?」

茂「うん」

泉「なら、特別に心配いらないんじゃないですか? まあ、万が一、何かのトラブルで紙で申告しなきゃいけない場合に備えて、届出書を提出しておいてもいいとは思いますが」

茂「そっか。わかったよ、泉さん。ありがとう!」

(次回、第5回「紙の領収書って捨てていいの?」(電帳法対策)に続く)

【人物紹介】

泉(いずみ)

50歳を過ぎてようやく税理士資格を取得した50代の税理士。

50代だが、税理士事務所勤務歴は4年ほど。それ以前は銀行などで働いていた。

現在の税理士事務所は2か所目。所属税理士。

茂(しげる)さん

20代で司法試験に合格した30代の弁護士。

以前、泉の担当先でとある事件が起こり、茂は弁護士として、泉は税理士として、

事件を担当したことがあり、それをきっかけに仲良くなった。

今年になって独立し、個人事務所を開いた。

茂の方が泉よりもずっと年下だけど、士業としては圧倒的に茂の方が先輩なので、泉は敬語で話している。